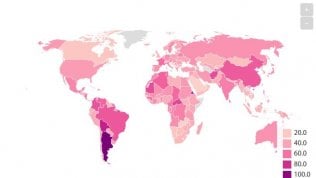

MILANO – Da tre anni sta calando il peso delle tasse e dei contributi sui profitti commerciali delle imprese in Italia, ma come si suol dire in questi casi la strada per una piena competitività fiscale rispetto al resto del mondo e d’Europa è ancora molto lunga. La fotografia su quanto sia opprimente il Fisco per gli imprenditori nostrani è arrivata dal consueto rapporto “Paying Taxes” di Banca mondiale e Pwc. La massima sintesi del lavoro di ricerca è nel dire che il carico fiscale complessivo per le imprese, sintetizzato Total Tax & Contribution Rate, è in Italia al 48% dei profitti commerciali, in miglioramento di 14 punti percentuali rispetto al 2015 (la mappa).

L’indice sintetizza il carico fiscale e contributivo per le imprese (non la sola pressione fiscale) e dice che il posizionamento complessivo attribuito all’Italia è 112, su 190 economie oggetto di analisi. L’Italia resta in posizione peggiore rispetto alla media mondiale (Ttcr al 40,5%), dove comunque il peso è in crescita dello 0,1%, ed europea (39,6%).

Il peso di tasse e contributi non è l’unico parametro preso in considerazione: nel rapporto si evidenzia infatti che alla media impres aitaliana servono 238 ore per gli adempimenti fiscali (erano 240 nel 2015), a fronte di un dato globale pari a 240 ore. Resta invece costante il numero dei pagamenti, pari a 14. Un elemento negativo per il Belpaese riguarda la post-compliance, che riflette ad esempio i tempi necessari per richiedere e ottenere un rimborso Iva. In Italia le imprese impiegano 42 ore per questa pratica, incluso il tempo speso per rispondere alle richieste ricevute nel corso delle verifiche fiscali dell’Amministrazione Finanziaria (18,4 ore la media mondiale; 7,1 ore la media a livello europeo). Il tempo di attesa del rimborso è di 62,6 settimane e copre un periodo di sei mesi (26 settimane) che intercorre tra l’acquisto del bene e la presentazione della dichiarazione IVA annuale (nel caso di studio condotto dal rapporto l’impresa non può richiedere il rimborso dell’imposta su base trimestrale). A livello globale il tempo stimato è di 27,8 settimane; a livello europeo si scende a 16,4 settimane.

Fabrizio Acerbis, partner di PwC TLS, Studio che cura la sezione italiana del rapporto, ha affermato a in una nota di commento: “I dati pubblicati oggi confermano sicuramente un trend positivo”. E nota che ci sono altri possibili miglioramenti metodologici: nell’indice “non trovano riflesso, nel caso base preso a riferimento, alcuni interventi legislativi italiani finalizzati al rafforzamento delle strutture produttive e a ridurre il carico fiscale complessivo. Un esempio è il caso del superammortamento del 140% per l’acquisto di beni strumentali, del Patent box, dei crediti per ricerca e sviluppo. Vi è per contro da dire che alcune misure che trovano riflesso (in positivo) nei dati esaminati quest’anno non hanno portata strutturale e possono essere riassorbite con impatto sull’indicatore”. Da ultimo, l’esperto sottolinea come “la pressione fiscale e il costo di compliance non esauriscono i temi della fiscalità: la stabilità delle norme, la certezza interpretativa, i tempi del contenzioso, influiscono direttamente sulla competitività dei singoli Paesi”.

Nota: Paying Taxes 2018 prende in considerazione imposte, tasse e contributi obbligatori cui è soggetta un’impresa di medie dimensioni in un determinato anno, oltre che il peso amministrativo della presentazione e del pagamento delle imposte, e degli adempimenti successivi. Le imposte, le tasse e i contributi analizzati includono le imposte sui redditi, i contributi previdenziali e le tasse sul lavoro versate dal datore di lavoro, le imposte patrimoniali e sulle transazioni relative agli immobili, le tasse sui dividendi, sul capital gain, sulle transazioni finanziarie, sulla raccolta dei rifiuti, sulla circolazione dei veicoli e altri contributi minori.